Суттєві зміни фінансового ринку, які сталися в 2015-2017 роках, cпонукали малий та середній бізнес шукати форми фінансування, альтернативні банківському кредитуванню. Зміна архітектури українського фінансового ринку вже почалась. Банки в певних сферах віддають ринок небанківським установам, які працюють у більш ліберальних умовах. Після ринку споживчого кредитування вони будуть втрачати найперспективніший ринок – ринок фінансування малого та середнього бізнесу.

Фото: Макс Требухов

Фото: Макс Требухов

Для більшості експертів вже очевидно, що цього та наступного року ринок кредитування малого та середнього бізнесу (МСБ) буде зростати темпами, що перевищують темпи кредитування великих корпорацій. Враховуючи надліквідність банківської системи та той факт, що кредитування великих компаній набирає обертів дуже погано, фінансові установи будуть боротися за рітейл (автокредити, споживчі кредити) та кредити для МСБ.

Незважаючи на те, що портфель корпоративних кредитів банків зріс не так сильно — лише на 0,9% , при цьому частка споживчих кредитів виросла,- демонструючи ріст на 13,4%.

Про свої наміри розвивати кредитування саме малого та середнього бізнесу вже публічно заявили чимало банків, у тому числі всі державні. Водночас «стовпи капіталізму» – банки – залишаються вкрай зарегульованими різними нормативами та внутрішніми правилами, і цим користаються інші учасники ринку фінансових послуг, зокрема лізингові компанії, які з року в рік збільшують свої портфелі.

Ринок, який щороку подвоюється

Найбільш динамічним серед небанківських установ виглядає сектор лізингових послуг. Протягом 2017 року обсяг нового бізнесу лізингових компаній – учасників Асоціації «Українське об’єднання лізингодавців» (об’єднує близько 75% ринку) склав майже 9.75 млрд грн. (сукупна вартість предметів лізингу). Це на 53% перевищує аналогічні показники 2016 року. За 2017 рік сукупний портфель лізингових компаній, які входять до Асоціації, виріс майже на 1 млрд гривень і станом на 31 грудня 2017 року склав 11,131 млрд грн. Таким чином лізинг, у силу більшої гнучкості, стає альтернативним джерелом фінансування МСБ для населення.

Фото: Макс Требухов

Фото: Макс Требухов

Сьогодні на лізинговому ринку України існує близько 90 компаній (небанківських установ), які отримали ліцензію Національної комісії, що здійснює державне регулювання у сфері ринків фінансових послуг на право надавати послуги фінансового лізингу. Близько 20 з них є одними з найактивніших учасників ринку та контролюють за різними оцінками від 50 до 70% всього ринку.

В Україні лізингові кампанії агресивно заходять у сегменти, де банки все ще обережні. У 2017 році, за даними Асоціації автовиробників України «Укравтопром», в Україні було продано 82.3 тисяч нових легкових автомобілів, з них 7% (5.9 тис автомобілів) були профінансовані лізинговими компаніями учасниками Асоціації «Українське об’єднання лізингодавців».

У сфері фінансування техніки сільськогосподарського призначення цифри ще більш вражають: 315 з 2577 (12%) тракторів та 95 (10%) з 954 комбайнів, придбаних в 2017 році, було профінансовано саме на умовах фінансового лізингу. Потенціал зростання лізингового сегменту колосальний. Особливо, якщо говорити про такий фінансування такого клієнтського сегменту, як фінансування малого та середнього підприємництва.

Світовий тренди: зростання ВВП через стимуляцію лізингу?

Показники України ще далекі від світових показників. Але ми не є винятком на фінансовій мапі світу. Лізинг у всьому світі набирає все більшої популярності. Декілька показових фактів. На сьогодні в США близько 33%(!) нових автомобілів купуються через фінансовий лізинг. В Австралії 40% всіх приватних капітальних інвестицій/капіталовкладень в обладнання відбувається саме через лізингове фінансування. Якщо говорити про динаміку лізингових угод, то для прикладу, серед країн ЄС Естонія демонструє найвищі в світі показники за обсягом лізингу у відношенні до внутрішнього валового продукту (4.31% в 2015).

Що є рушійною силою та мегадвигуном цього ринку? Відповідь — очевидна. Ними є малий та середній бізнес плюс грамотна державна політика, що призводить до спрощення доступу до фінансування підприємців.

У розвинених країнах саме МСБ – залишається ключовим отримувачем (споживачем) лізингу на глобальних ринках. Хоча і там, згідно думок більшості аналітиків, потенціал малого та середнього бізнесу як позичальника все ще залишається недооціненим.

Фото: Макс Требухов

Фото: Макс Требухов

Згідно з результатами дослідження «Доступність фінансування для бізнесу» Survey on the Access to Finance of Enterprises (SAFE) щодо доступу до фінансування підприємств в 2017 році, понад 99% (!) бізнесу в ЄС припадає саме на МСБ. І саме тому серед нинішніх пріоритетів економічної політики ЄС — забезпечення фінансування МСБ, зростання та інноваційний розвиток. Доведено, що це є ключовим підґрунтям та акселератором для розвитку національних економік та економік регіонів.

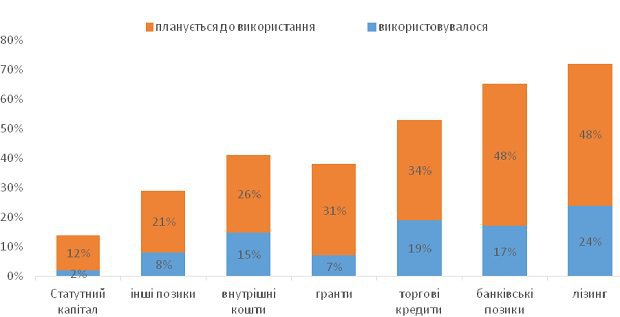

Згідно опитування, в рамках згаданого вище дослідження, МСБ в ЄС має на сьогодні три базові джерела фінансування: кредитні лінії (користується 53% МСБ), лізинг (48%) та банківські позики (48%). В Україні частка лізингового фінансування не перевищує 4%.

Дане дослідження також виявило, що однією з найбільших проблем МСБ в ЄС є саме труднощі з доступом до фінансуванням. Тому Європейська Комісія працює над поліпшенням «фінансового клімату» для малого бізнесу в Європі, зокрема започатковано низку фінансових та освітніх програм, фокусованих на МСБ: Competitiveness of Enterprises and Small and Medium-sized Enterprises (COSME) та Competitiveness and Innovation Framework Programme (CIP). Окремими блоками таких програм є саме фінансування бізнесу та навчання підприємців новітнім способам фінансування бізнесу.

Графік1. Джерела фінансування МСБ в 2017 році

Джерело: Дослідження «Доступність фінансування для бізнесу» Survey on the Access to Finance of Enterprises (SAFE), 2017 рік.

Джерело: Дослідження «Доступність фінансування для бізнесу» Survey on the Access to Finance of Enterprises (SAFE), 2017 рік.

У дослідженні щодо використання лізингу Європейськими МСБ, підготовленого Oxford Economics (дослідження проводилось для Leaseurope), сказано, що більш широке використання лізингу МСБ краще всього сприятиме швидшому економічному зростанню. «Пришвидшене використання до 2020 року лізингу може потенційно додати додаткових від 0.3% до 0.7% у відношенні до ВВП. Враховуючи, що довгострокова ставка росту Єврозони є 1.6% за рік, таке поліпшення економіки буде відчутним», — говориться у дослідженні.

Активне застосування лізингу, безумовно, пояснюється вигодою для бізнесу.

«Фішки» лізингу в Україні

І в Україні існує мотивація для розвитку лізингового ринку. За офіційними даними «Українського об’єднання лізингодавців», у 2017 році лізингові компанії (члени Асоціації) надали своїм клієнтам фінансування на суму 9.8 млрд. грн. Це на 3.4 млрд. грн. більше, ніж в 2016 році.

Причина такої стрімкої динаміки — переваги для бізнесу. Про що мова?

По-перше, податкові «родзинки» та оптимальне використання лізингоотримувачем грошових потоків бізнесу. Не секрет, що для того, аби успішно нарощувати бізнес, компанія має забезпечувати достатність обігових коштів. І лізинг, на відміну від кредитування, дає можливість полегшити фінансове навантаження на підприємство. Вивільнені кошти бізнес використовує для більш нагальних потреб. Важливо, що при отриманні фінансування за лізинговою угодою підприємство не збільшує обсяг зобов’язань у своєму балансі, але при цьому повністю користується майном. Водночас, при отриманні кредиту баланс підприємства «погіршується», оскільки збільшуються зобов’язання в балансі, через відображення всієї суми кредиту в фінансовій звітності.

Фото: Макс Требухов

Фото: Макс Требухов

Інший, дуже важливий аспект – податкові переваги. У момент передачі предмета лізингу в користування, лізингоодержувач отримує податковий кредит на всю вартість предмета лізингу (п.198.2 ст. 198 Податкового кодексу України), а проценти у складі лізингового платежу не є об’єктом оподаткування ПДВ (п.п.196.1.2. Податкового Кодексу України).

Крім того, амортизаційні відрахування відносяться саме на валові витрати лізингоодержувача, що, в свою чергу, тягне до зменшення бази оподаткування податком на прибуток.

По-друге, серед переваг лізингу — швидкість фінансування. Враховуючи, що предмет лізингу залишається у власності лізингодавця, кількість документів є мінімальною та не підпадає під особливо критичний аналіз лізинговими компаніями. Саме тому, розгляд документів і прийняття рішення є менш тривалим порівняно з розглядом питання видачі кредиту, яке може тривати і тижні часу.

По-третє, у лізингових угод є переваги звичайного аутсорсингу. Як правило, лізингові компанії пропонують ширший спектр послуг, необхідних для обслуговування предмета лізингу, аніж просто фінансування. Наприклад, при лізингу авто лізингоодержувачу пропонуються послуги з техобслуговування, страхування, допомоги на дорогах тощо.

Звичайно, фінансовий лізинг не є панацеєю для економіки і єдиним інструментом для збільшення прибутку в цілому. Але при грамотному регуляторному підході ріст лізингу забезпечує істотне зростання ВВП. Підприємства отримують необхідне фінансування та зростають, політики отримують бажане зростання кількості робочих місць, зменшується вартість фінансування та збільшуються соціальні виплати держави.

Висновки

За доступністю фінансування для бізнесу Україна ще багато в чому програє розвиненим країнам, але цю ситуацію можна змінити як на регуляторному, так і організаційному рівні. Експерти називають деякі рецепти стимулювання. По-перше, можна розробити спеціальні механізми для стимулювання використання лізингу підприємцями – «спрощенцями», які не є платниками ПДВ. По-друге, надати можливість лізингодавцям брати участь у програмах компенсації процентних ставок, які діють для позичальників банків. І по-третє, і це мабуть головне, навчити підприємців використовувати альтернативні (до кредиту) форми фінансування бізнесу.

Материал взят с сайта LB.ua — проекта Института Горшенина